-2022年最有价值的电路板产业服务平台!欢迎您的关注与点赞!祝您事业有成!平安喜乐!

PCB、精密制造、光电业务卡位新能源应用,首次覆盖,给予“买入”评级。公司发源于一家从事钣金和冲压业务的小型工厂,目前形成PCB、光电、精密制造三大业务板块,公司管理层采用职业经理人模式,收购的Multek、MFLX等运营得当,盈利能力持续攀升。PCB业务已成为支柱性板块,未来有望受益于核心客户的模组板料号及份额提升,FPC已切入汽车领域,光电板块亦有望形成客户协同,公司积极整合精密制造业务并拓展白车身结构件等产品线,有望从原有的消费电子领域切换至新能源车领域。我们预计公司2022~2024年归母纯利润是23.4/30.9/39.8亿元,当前股价对应PE为20.5/15.5/12.1倍,公司当前估值低于可比公司平均估值,首次覆盖,给予“买入”评级。FPC从消费电子走向新能源车,硬板卡位高端市场份额。

FPC产品具有通用性和延展性,正在由传统消费电子应用延伸至AR/VR创新终端及新能源汽车应用,根据Prismark预测,2026年全球FPC产值有望增长至171.8亿美元。公司FPC业务卡位核心客户,伴随订单份额提升而成长,有望从现有的系统板切入至模组板领域,开拓新能源汽车FPC。公司收购Multek PCB全产品线,填补硬板领域空白,部分技术指标反超国内同行竞争对象,有望通过经营改善实现稳健增长。软硬板业务持续发展推动公司成为全世界第二大PCB供应商。新能源汽车轻量化趋势下,公司精密制造业务焕发新机。

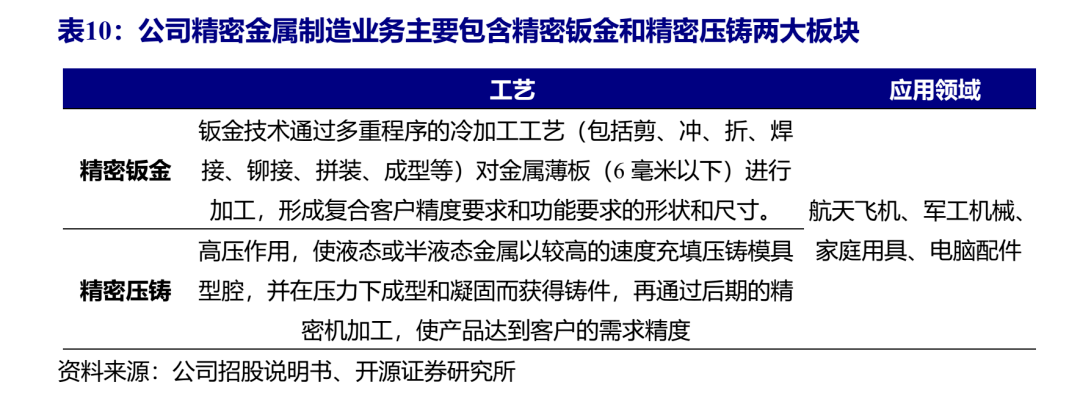

公司以精密金属制造业务起家,是国内优质供应商。公司的精密钣金和精密压铸产品应用领域从航天飞机、军工机械覆盖到家庭用具、电脑配件等。白车身轻量化趋势加强,铝合金白车身应用广泛,而企业具有几十年的精密金属加工经验积累,包括钣金、压铸、冲压、焊接等,符合新能源汽车白车身的加工工艺特点,能够配合特斯拉扩产,发挥生产基地就近服务优势。风险提示:

消费电子需求没有到达预期、新能源钣金业务竞争加剧、人民币升值导致汇兑损失、客户拓展没有到达预期。正文

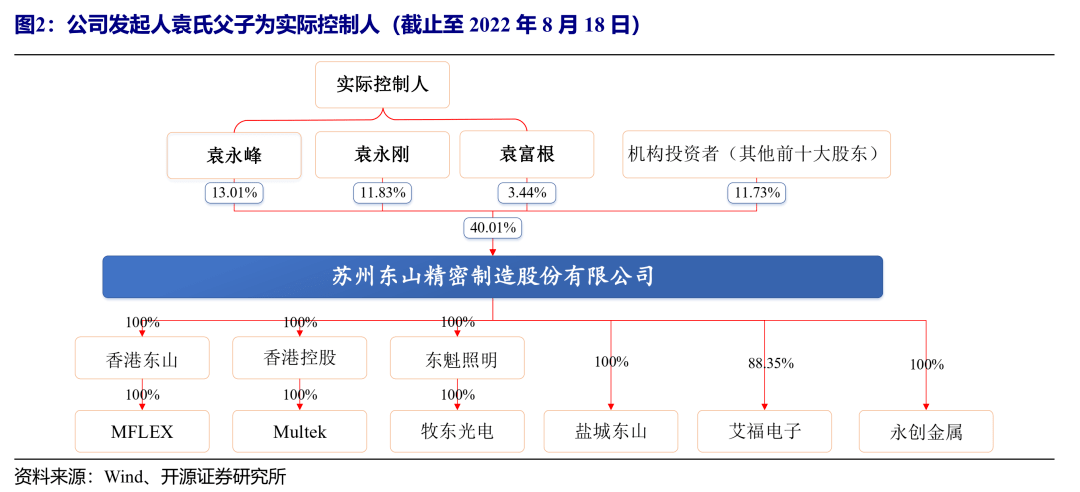

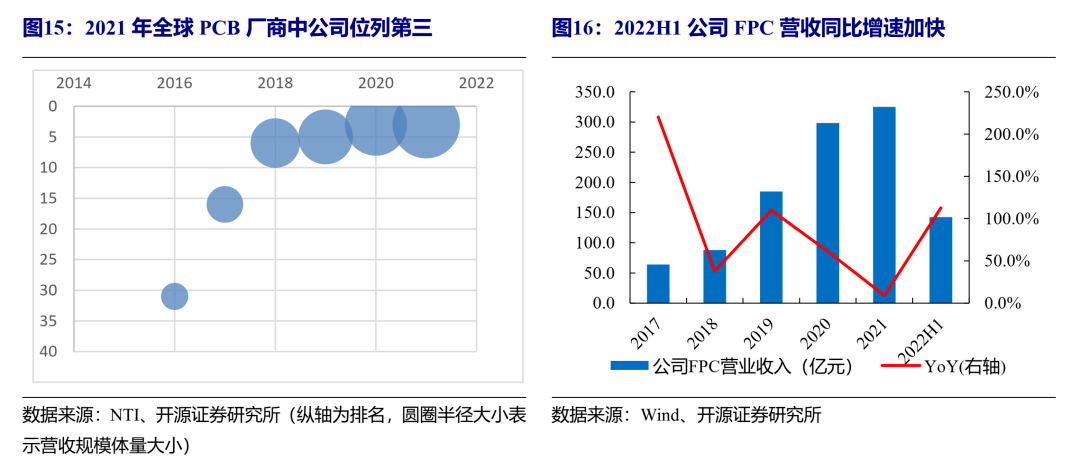

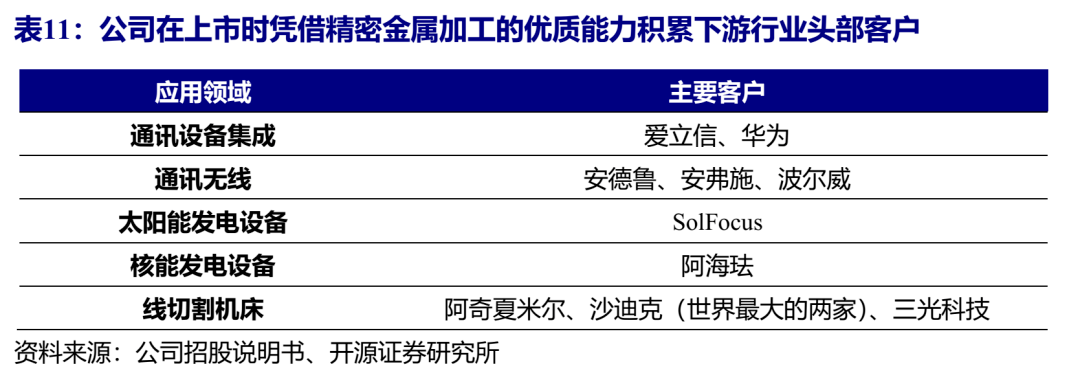

苏州东山精密制造股份有限公司发源于一家从事钣金和冲压业务的小型工厂,目前形成PCB、光电、精密制造三大业务板块。公司前身苏州市东山钣金有限责任公司,于1998年成立,初期主营精密钣金产品,2007年变更设立为苏州东山精密制造股份有限公司。2010年公司在深交所主板上市,先后扩展LED、LCM、触控面板业务,涉足通信、消费电子、汽车行业。公司于2016年收购MFLEX,开启软板PCB业务,并于2018年收购Multek填补硬板空白,推进PCB产品全方位覆盖,2021年跻身为全球第三的印刷线路板企业。

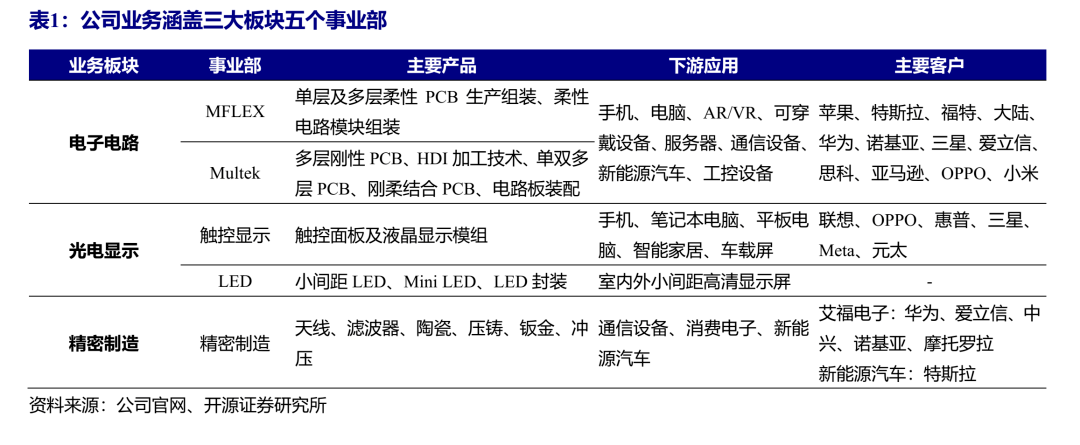

公司业务形成三大板块、五大事业部的布局。三大板块涵盖电子电路、光电显示和精密制造,下设MFLEX、Multek、LED、触控显示和精密制造五大事业部,产品大范围的应用于消费电子、通信设施、工业设施、新能源汽车、AI等行业。电子电路领域,公司成立PCB全产品线,子公司MFLEX主营软板业务,Multek主营硬板、软硬板业务,提供从设计、研发到制造、装配的全方位PCB产品服务。光电显示领域,LED业务基本的产品为小间距LED、Mini LED,触控显示业务基本的产品为触摸产品、液晶显示模组产品,涵盖大、中、小尺寸显示领域。精密制造领域,提供天线、滤波器、陶瓷、压铸、钣金及冲压等结构件、组件。

公司收购整合MFLX、Multek等优质资产,实现营业收入与净利润的稳步攀升。2016年公司收购MFLX,切入苹果供应链,基于公司的职业经理人模式,聘请单建斌先生为执行总裁,单总对公司的产能规划及生产效率进行梳理,经营效果卓有成效。2021年公司实现营业收入317.9亿元,2018-2021年公司营业收入复合增长率为17.1%,2022Q1-Q3营业收入达到228.2亿元,YoY+4.6%。公司2018-2021年归母净利润复合增长率31.9%,2021年归母净利润18.6亿元,YoY+21.7%。2022Q1-Q3归母净利润15.8亿元,YoY+31.9%。

公司优化内部经营效率,实现净利率稳步提升。公司毛利率由2017年的14.3%提高至2022Q3的16.6%,Multek、MFLX由于收购的历史原因,导致债务包袱较重,资产负债率一度达到72.9%。公司通过整合Multek工厂、梳理产品结构,MFLX在原有销售团队的基础上,采用日本设备并进行产线改造,实现开源节流,从而提升在客户中的料号份额、稼动率的形式,增加经营性的现金流入,推动净利率由2017年的3.5%上升至2022Q3的6.9%。2019-2021年ROE持续爬升,2021年ROE达12.8%,ROIC为8.3%。

公司优化资本结构以降低财务费用率,贯彻实施“降负债、调结构”策略。公司的资产负债率从2019年的72.9%降至2022Q3的60.9%,2022Q3资产负债率60.9%。公司通过三次定向增发调整负债结构,2015、2017、2020年定向增发合计资金85.6亿元。同时,公司优化经营效率,降本增效成果显著,2018-2021年财务费用从6.3亿元降至4.4亿元,财务费用占营收比例从3.17%降至1.37%。2022Q1-Q3财务费用在美元兑人民币升值的汇兑收益影响下,下降至0.60亿元,财务费用占营收比例0.26%。

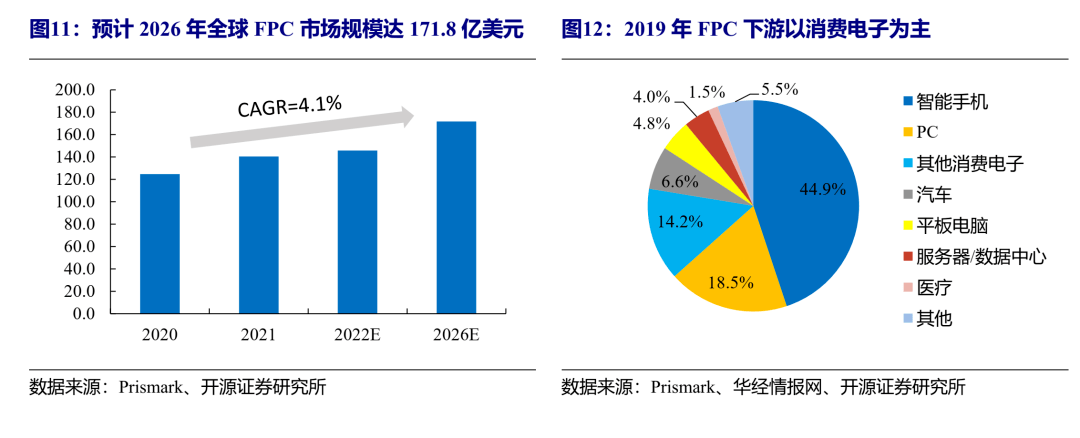

:核心客户配套模组板订单增加,汽车BMS创造新机遇FPC市场受消费电子需求牵引,市场规模可观。根据Prismark预测,2021年全球FPC市场规模达140.6亿美元,2026年全球FPC产值有望增长至171.8亿美元。FPC由于其体积小重量轻、可弯曲等特点,目前大多分布在应用于智能手机、PC等消费电子领域,能节约空间体积,根据Prismark测算,2019年智能手机等消费电子下游应用合计占比77.6%。此外,由于FPC是基础的电子电路,具有通用性和延展性,正在延伸至AR/VR创新消费电子终端及新能源汽车应用。

苹果主导国内高配置手机市场,是FPC产品最重要的需求方。近年来,全球智能手机生产厂商中苹果出货量仅次于三星,稳居全球第二。据IDC数据统计,2021年苹果手机出货量达2.4亿台,2022Q1-Q2出货量合计1.0亿台。国内高端机型中,苹果仍旧占据主导地位,根据IDC数据,2022Q2国内600美元以上手机市场苹果占据69.5%市场份额。

苹果发挥示范效应,FPC单机用量持续不断的增加且将FPC方案持续扩展至新的终端。苹果手机的PCB设计与安卓手机主板、副板连接的设计不同,苹果在手机中采用主板+连接模组的形式,大量使用FPC连接模组,主要使用在于摄像头、天线、指纹、显示、振动器等器件,根据iFixit统计,随着功能模块增多,单机用量已由过去iPhone 5s中的13片扩展至iPhone 12中FPC单机用量30片。此外,AirPods、iPad等产品也采用FPC软板方案,新终端扩展推动FPC市场持续扩容。

公司FPC业务日益壮大,推动公司成为全世界第三大PCB供应商。公司FPC业务营业收入增长稳健,2022H1实现FPC营业收入142.3亿元,YoY+112.6%。2016年公司收购MFLX布局FPC业务,软板核心竞争力慢慢地增加,根据第三方咨询机构NTI统计,公司在全球PCB业务第三,FPC业务位居全球第二。

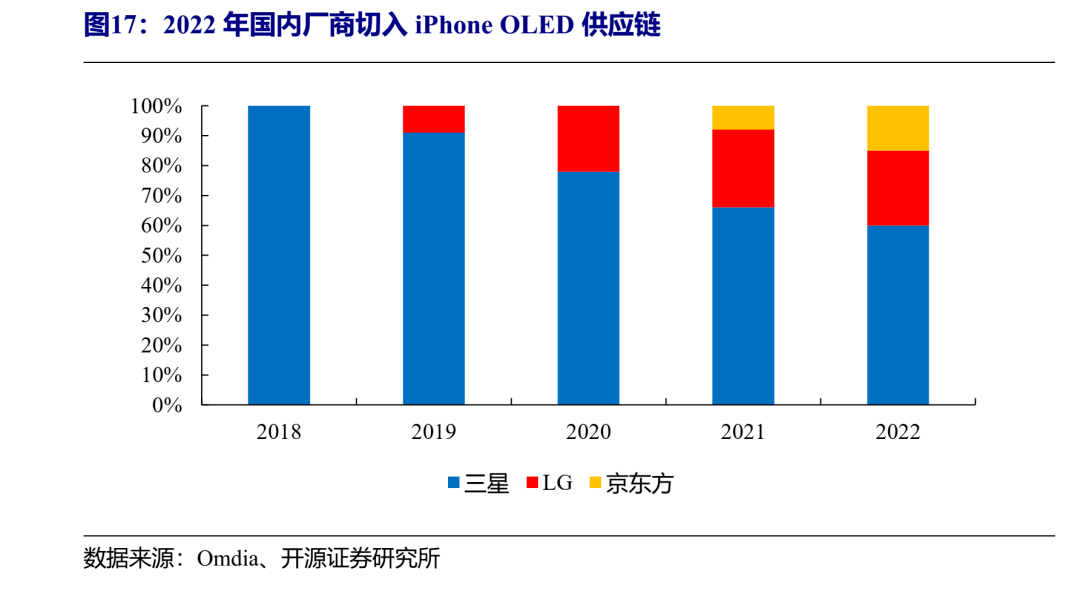

公司借力下游厂商供应格局变化,FPC产品序列有望从核心客户的系统板产品扩展至模组板产品。国内OLED厂商切入苹果供应链,公司有望导入新料号实现供应配套。苹果自推出iPhone X开始采用OLED屏幕,2018-2022年三星一直是苹果手机OLED屏幕最大供应商。2021年,苹果首次引入国内厂商京东方为手机OLED屏幕供应商,实现供应链多元化,并且不断的提高京东方的供应份额。根据第三方咨询机构Omdia估计,2022年京东方在苹果OLED屏幕供应份额增加至15%。软硬结合板(RFPCB)是连接OLED面板和主基板的重要配件,由于过去三星、LG相关FPC供应商主要是三星电机、永丰电子等厂商,供应链相对封闭,伴随京东方进入供应链,公司有望实现OLED屏幕的料号配套国内厂商供给苹果OLED屏幕,从过去仅供系统板料号扩展至供应模组板料号,份额持续提升。

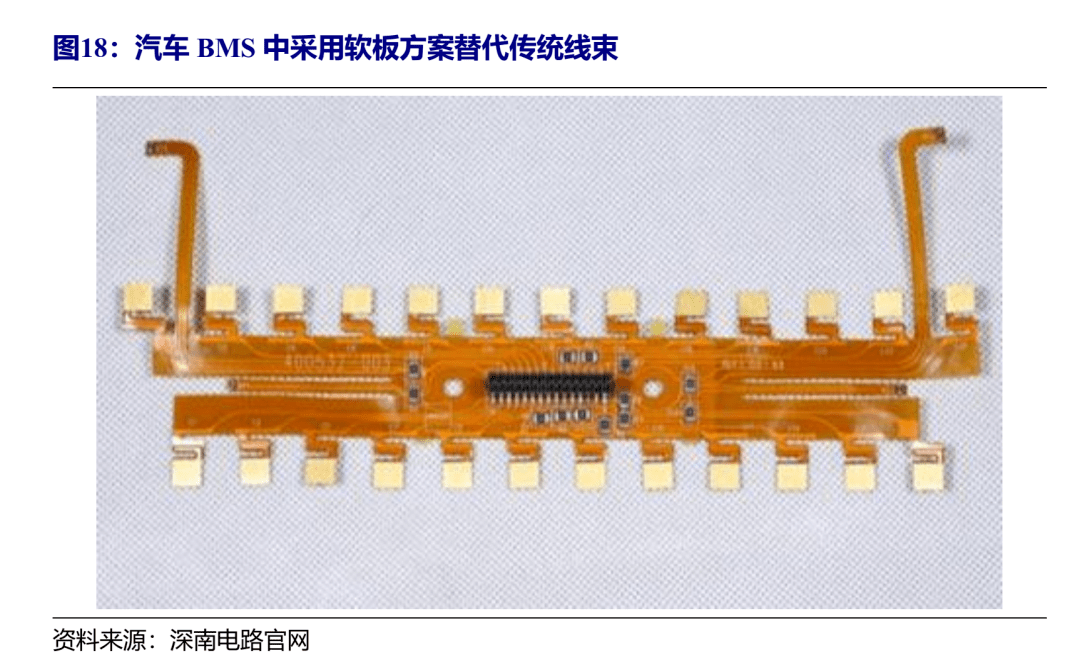

新能源汽车BMS中,FPC加速替代传统线束。BMS线束能轻松实现电流信息采集传输、电池温度及单体电压监测、绝缘监测等功能。传统BMS线束为铜线线束,每根线束与电池包电极点对点连接,用量随动力电池包电流信号增多而持续不断的增加,影响电池包的空间利用率。改用FPC方案后,可实现金属片与汇流排进行连接,在电池包中占用空间减少且整体重量减轻。

全球汽车 BMS 软板市场渗透率提升,推动市场扩容。汽车 BMS 软板相较于传统线束具有安全性、轻量化、工艺灵活、自动化生产等优势,特斯拉、比亚迪等新能源汽车引领 FPC 方案替代传统线束, BMS 软板方案渗透率有望持续提升,我们预计将从 2021 年的 14%进一步上升至 2025 年的 70%,假设 2021 年汽车 BMS 软板单车价值量为 800 元/车,每年平均单价下降 5%,对应 BMS 软板市场空间将由 2021 年的6.9 亿元上升至 2025 年的 106.9 亿元。

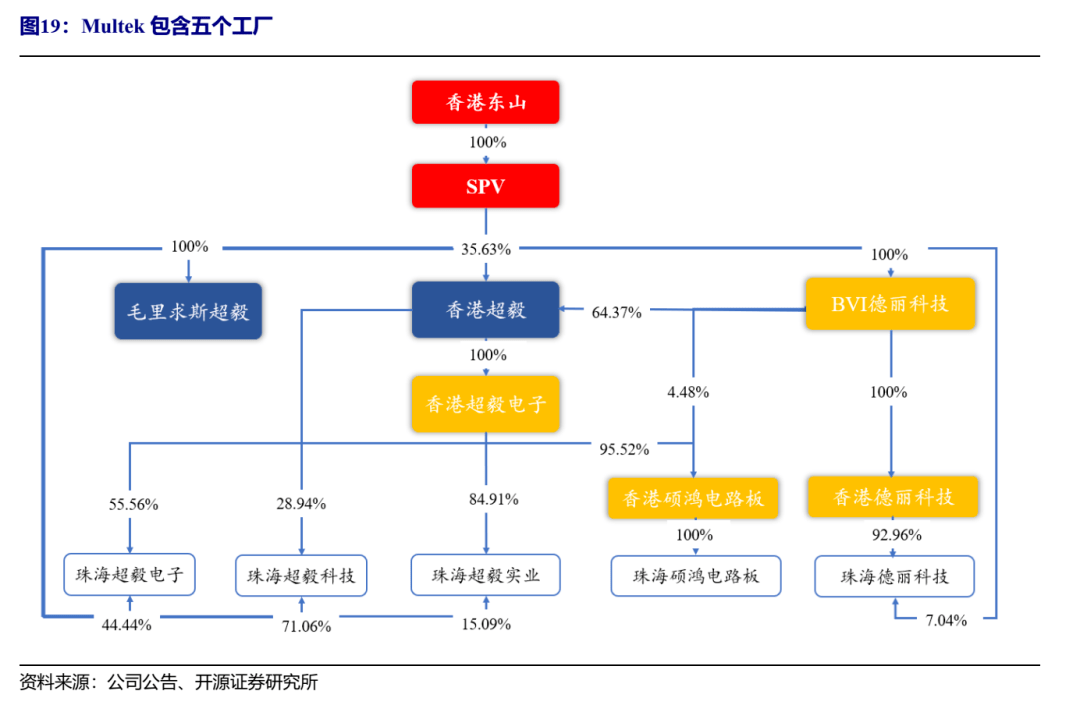

公司收购Multek PCB全产品线年Multek成立于美国加利福尼亚州,原是纳斯达克上市公司FLEX下属的PCB制造业务公司主体,最重要的包含珠海超毅科技等5家生产公司、香港超毅等2家贸易公司及BVI德丽科技等4家控股公司。Multek在珠海有五家生产主体,包括珠海超毅电子、珠海超毅科技、珠海超毅实业、珠海硕鸿电路板、珠海德丽科技。公司于2018年以香港东山为主体收购Multek的股权,交易对价为2.9亿美元。

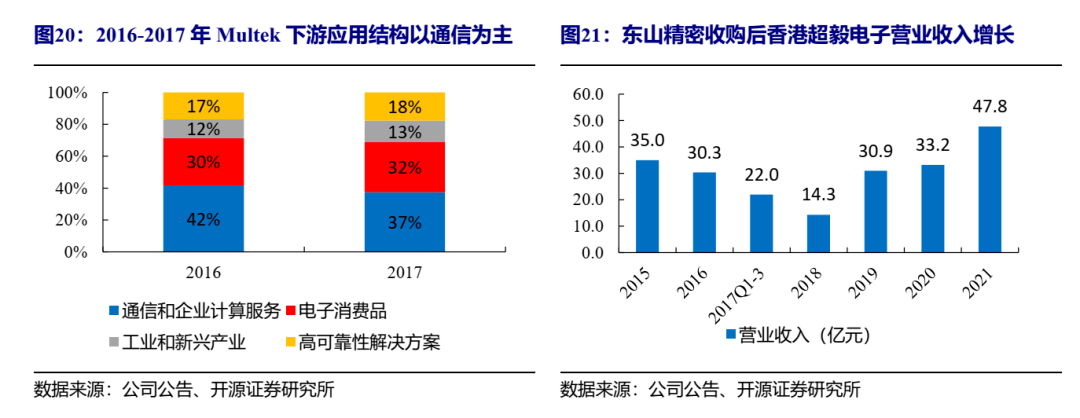

Multek基本的产品包括刚性电路板、刚柔结合电路板、柔性电路板,产品应用于通信设施、企业级服务器、电子消费品、汽车等领域,参考《东山精密:天风证券股份有限公司关于公司重大资产购买之独立财务顾问报告》,2017年Multek中通信和企业计算服务、电子消费品、工业和新兴起的产业、高可靠性解决方案各业务占比分别为37%/32%/13%/18%。依据公司公告,2021年Multek的下游分布中,消费电子、数通与通信、汽车客户分别约占20%/40%/10%,其余为工控和医疗客户。公司收购Multek后,营业收入实现攀升,香港超毅电子主体营业收入由2019年的30.9亿元上升至47.8亿元,此外Multek部分海外客户的收入通过东山精密集团内的其他贸易平台实现,实际改善状况优于香港超毅电子分部。

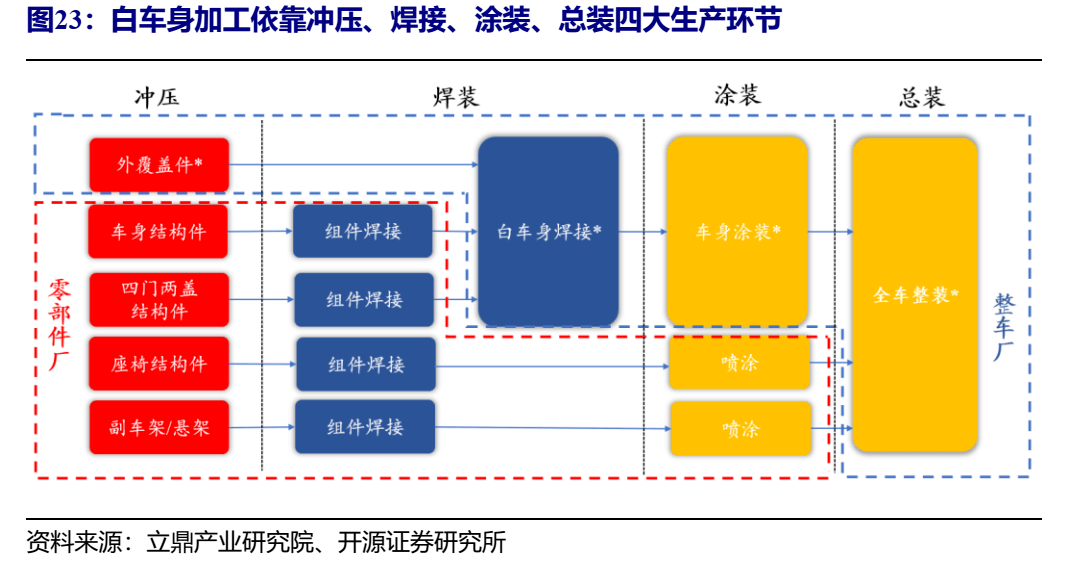

白车身轻量化趋势加强,铝合金白车身应用广泛。白车身指的是装焊完毕尚未涂装的车身。新能源汽车轻量化是提升安全性、动力性的有效路径,轻量化车身有助于减轻车身重量从而换取更大电池容量、增加续航里程。铝合金是车身轻量化主要材料,与高强钢、冷轧钢等传统车身材料相比减重优势显著。同时,由于铝合金的材料特性,在白车身装配过程中要增加铆接和焊接工艺,导致加工成本增加,例如参考张鹏等人在《汽车工艺与材料》刊登的文献《白车身铝合金轻量化的应用现状和发展的新趋势》,前门外板和内板采用铝合金板代替传统冷轧钢,成本将分别上升110/180元/kg,此外,铝合金车身的后期维护成本也较高。

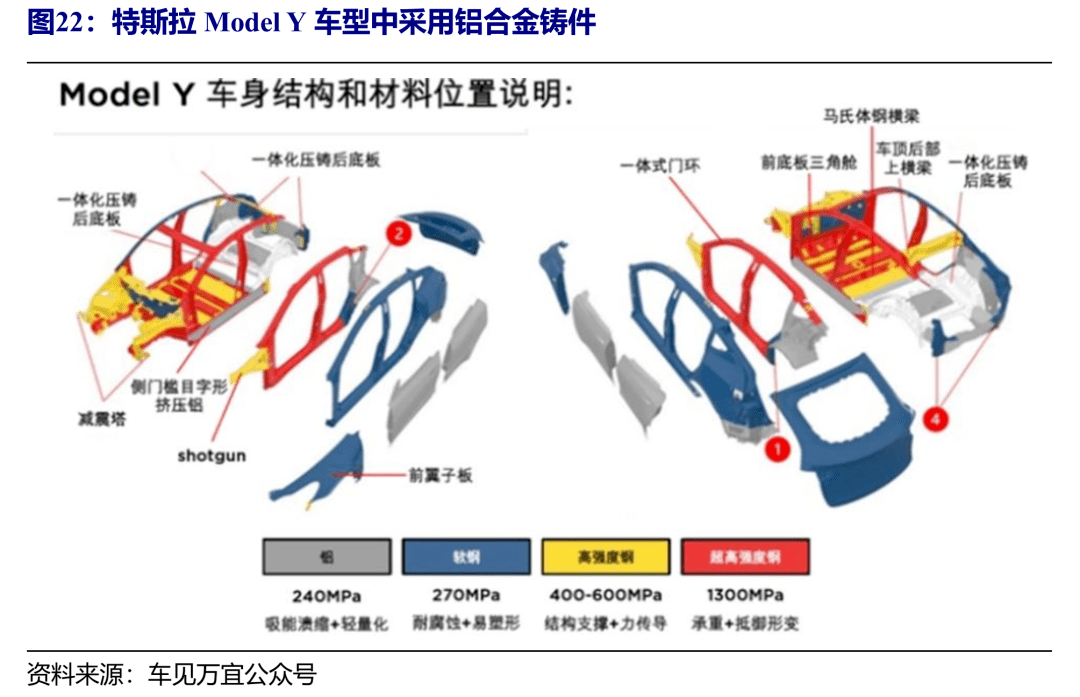

特斯拉车型采用铝合金铸件,推动车身轻量化趋势。特斯拉考虑制造成本及性能优势,铝合金铸件数量占比达到各材料中的首位,以国产Model Y白车身为例,采用超高强度刚(红色零件,≥1300 MPa)、高强度钢(黄色零件,550-1200 MPa)、软钢(蓝色)、铝材质(灰色)的零件占比分别达到18.7%/38.3%/12.5%/30.5%。此外,特斯拉Model Y车型首次采用一体化压铸工艺,将后车身底板、后轮拱、后横纵梁制程了一个铸铝件,将原先通过冲压工艺等生产的80个零件铸造为1个零件,降造成本;在下一代白车身的设计的具体方案中,整车底板总成由大型压铸件组装而成。

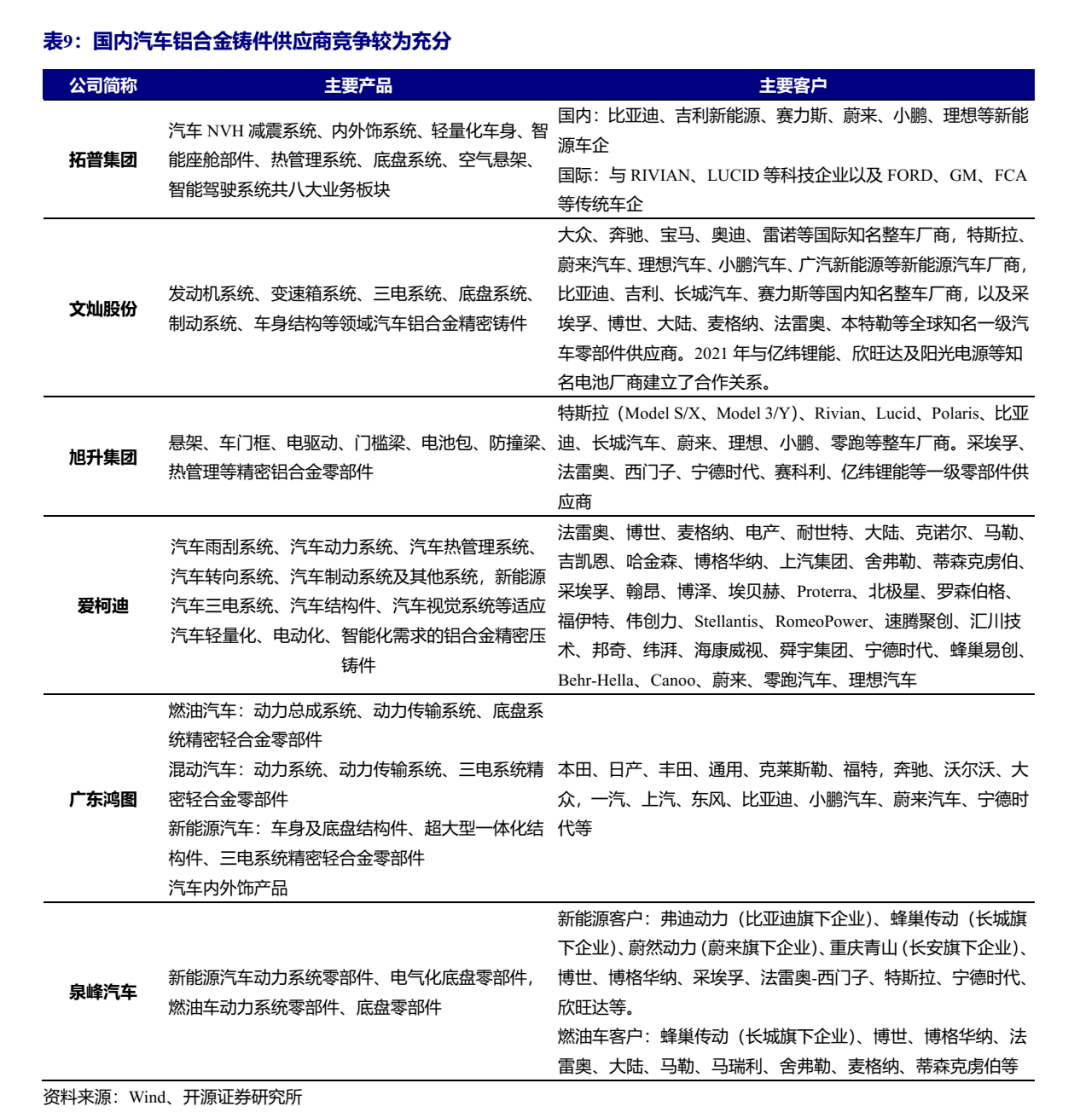

国内汽车铝合金铸件供应商竞争较为充分,各厂商在不一样的品牌中各自为阵。国内汽车铝合金铸件供应商包括拓普集团、文灿股份、旭升集团、爱柯迪等企业,其中旭升集团参与供应特斯拉Model 3车型中的散热器、电池壳体、变速箱壳体等产品,并为Model S/X、Model 3/Y车型提供轻量化解决方案。

积淀已久,新能源应用蓄势待发公司以精密金属制造业务起家,是国内优质供应商。公司的核心技术最重要的包含数控技术和钣金技术,提供给客户服务量较大的两个部分包括精密钣金和精密压铸,应用领域从航天飞机、军工机械到家庭用具、电脑配件等。

公司精密金属加工工艺推广至新能源汽车业务,有望发挥传统优势。从技术方面看,企业具有几十年的精密金属加工经验积累,包括钣金、压铸、冲压、焊接等,符合新能源汽车白车身的加工工艺特点,适用于车身结构、四门两盖结构件、座椅结构件、悬架等零部件的加工。从产业配套能力看,公司过去服务于通信设施类客户,拥有高频低损耗散热技术的经验;公司积累了服务消费电子行业客户的经验,拥有产品快速迭代及响应能力。

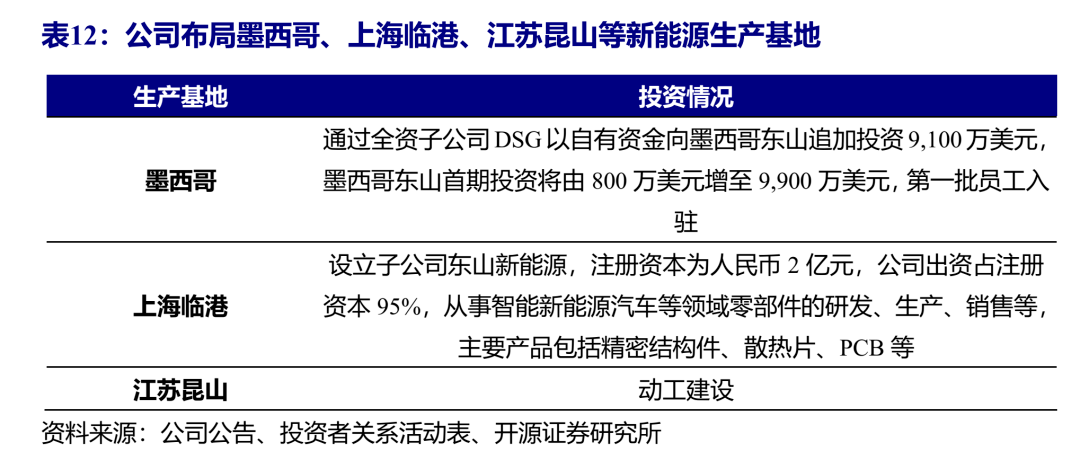

公司配合特斯拉扩产,发挥生产基地就近服务优势。由于白车身车门等结构件体积大,受制于运输半径的影响,公司在切入汽车客户的早期,产品配套以白车身结构小件为主,随着后续生产基地的产能释放,有望供应高单价、大体积的料号。公司积极推动新能源汽车业务,布局墨西哥、上海临港、江苏昆山等基地。公司在墨西哥设立研发点,伴随新能源汽车业务发展,公司投资额由800万美元增至9900万美元,第一期以生产加工散热、金属结构件等产品为主,第一批员工已进驻;在上海临港设立子公司东山新能源,公司出资19000万元,生产销售新能源汽车精密结构件、散热片、PCB等产品;此外,江苏昆山工厂已动工建设。此外,公司原有TP&LCP加工工艺,在收购JDI子公司苏州晶瑞后有望切入车载显示领域。

PCB行业融合新媒体旗下 涵盖微信公号/产业地图/抖音/视频号/采购指南/展会会议等公众平台,全方位配合企业产品宣传推广/品牌形象营销/动态资讯捕捉/数据分析报告/资源配置整合/会议活动策划等线上线下广告服务。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。

.png)