机器视觉,是通过光学装置和非接触的传感器,自动地接收和处理一个真实物体的图像,以获得所需信息或用于控制机器人运动的装置。

广义的机器视觉按照应用领域,可分为工业视觉(用于检测、智能制造等领域)和计算机视觉(用于消费、服务等智能生活领域),本文所述的机器视觉,特指工业视觉。

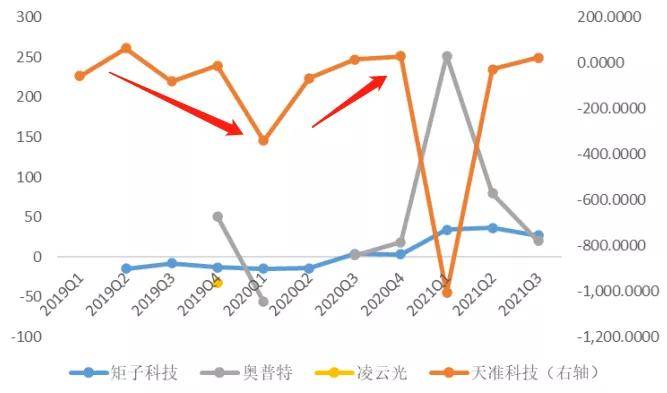

矩子科技——2021前三季度,实现营业收入4.08亿元,同比增长18.77%;实现归母净利润0.87亿元,同比增长26.7%。

天准科技——2021前三季度,实现营业收入5.92亿元,同比增长36.97%;实现归母净利润0.22亿元,同比增长23.63%。

奥普特——2021前三季度,实现营业收入6.44亿元,同比增长38.98%;实现归母净利润2.18亿元,同比增长20.14%。

凌云光——2020年营业收入17.55亿元,同比增长22.70%;实现归母净利润1.34亿元,同比增长251.52%。

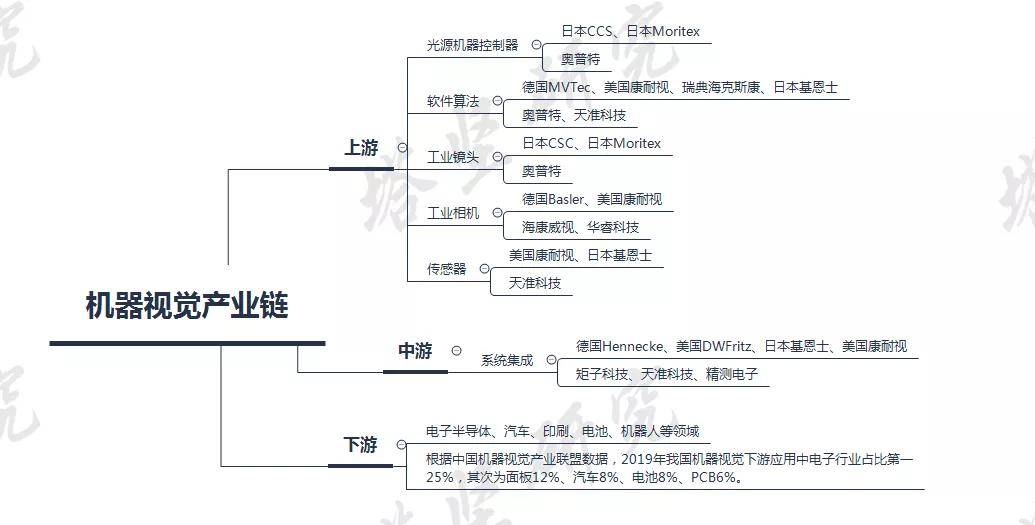

上游——光源机器控制器(日本CCS、日本Moritex、奥普特)、软件及算法(德国MVTec、美国康耐视、瑞典海克斯康、日本基恩士、奥普特、天准科技)、工业镜头(日本CSC、日本Moritex、奥普特)、工业相机(海康威视、华睿科技、美国康耐视、德国Basler)、传感器(美国康耐视、日本基恩士、天准科技)

中游——系统集成商/设备商(德国Hennecke、美国DWFritz、日本基恩士、美国康耐视、矩子科技、天准科技、奥普特、精测电子)

值得注意的是,机器视觉系统既可以有专业设备(如自动光学检测机、影像测量仪、自动切孔机、打胶机等),也可作为附加设备,直接安装在终端的机器人或生产线上。原理相同,集成度不同。

下游——应用领域很广,包括消费电子、半导体、汽车、印刷、电池、机器人等领域。

从2020年收入来看,凌云光(17.55亿元)天准科技(9.6亿元)奥普特(6.42亿元)矩子科技(4.82亿元)。

从机器视觉类产品的相关收入来看,凌云光(10.54亿元)天准科技(8.79亿元)奥普特(6.42亿元)矩子科技(3.67亿元)。

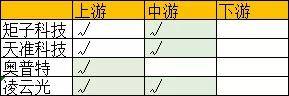

值得注意的是,天准科技、矩子科技处于机器视觉产业链中游,销售的是成套检测设备;而奥普特、凌云光处于产业链上游,主要销售核心零部件及解决方案(如光源、镜头、工业相机、软件系统)。

一、天准科技——从精密测量仪器起家,当前收入以智能检测设备(机器视觉检测设备)为主,占比85.24%,其次是精密测量仪器(8.8%)、智能制造系统(4.38%)、无人物流车(1.2%)。

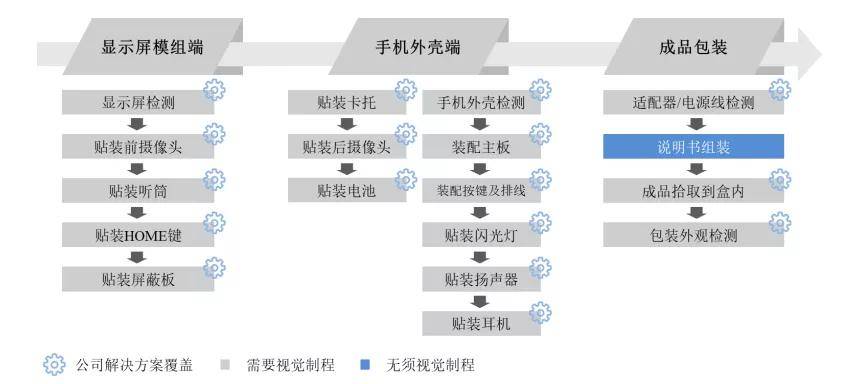

其机器视觉检测设备主要为应用于工业流水线在线检测场景,对工业零部件和产品的实时在线尺寸与缺陷检验测试。

二、矩子科技——机器视觉(43.18%)、控制线%)、控制单元及设备(22.24%)、其他(1.53%)。

其机器视觉产品主要是外观缺陷检测设备,应用于PCB、MiniLED、LED和FPC等消费电子检验测试领域,此外,自动化生产设备包括镭雕机、选择性波峰焊等。

另外,控制线缆业务是机器视觉设备的关键原材料;控制单元及设备业务主要是为品牌厂商定制生产设备和部件,为电子装联业务(非机器视觉相关业务)。

三、奥普特——2020年收入重分类为:机器视觉产品(91.11%)、配件(8.87%)。从2019年数据分析来看,光源是公司的主要收入来源占比47.22%,其次为镜头18.42%,产品均为机器视觉上游产品。

它的机器视觉领域发展路径,从2006年成立就进入技术难度相比来说较低的光源,2014年进入镜头领域,目前可生产定焦镜头和线 年推出自主算法SciVision视觉控制器。

四、凌云光——从印钞行业检测设备起家,然后往上游软件、智能相机、镜头等领域发展。目前,机器视觉产品占比60.03%,其次是光通信产品(38.63%,主要是代理)、服务收入(1.34%)。

其中,机器视觉产品有:可配置视觉系统(4.32亿元)、智能视觉装备(3.8亿元)、视觉器件(2.32亿元)。

值得注意的是,凌云光在消费电子领域覆盖较广,2020 年在国内消费电子领域的可配置视觉系统市占率为22.4%,位列行业第三,仅次于康耐视和基恩士。

综上,矩子科技和天准科技,两家涉及上中游两个环节(但是上游零部件均不对外销售),而凌云光涉及上中游两个环节且对外销售,奥普特则是聚焦上游核心零部件。

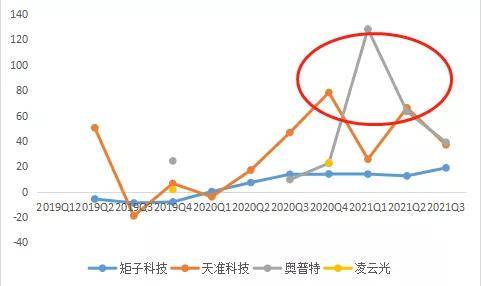

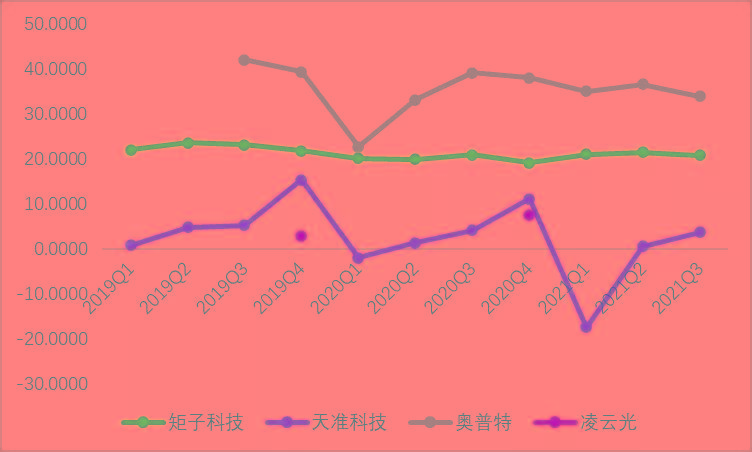

从营业收入增速来看,天准科技和奥普特的收入增速,明显高于凌云光、矩子科技,主要是下游景气度的提升导致。天准科技受益于消费电子(主要是苹果)+光伏,奥普特受益于消费电子+锂电池。

从归母净利润增速来看,奥普特凌云光矩子科技天准科技。

其中,天准科技波动幅度较大,还在于收入确认有季节性,大客户苹果的收入通常在Q4确认,但是费用支出平均在每个季度,所以季度利润的增幅波动较大。

对增长态势有所感知后,我们接着将三家公司的收入和利润情况拆分,看看2021年三季报。(凌云光无较新一期数据)

一、天准科技——2021前三季度,实现营业收入5.92亿元,同比增长36.97%;实现归母净利润0.22亿元,同比增长23.63%。

2021Q3单季度收入2.2亿元,同比增长5.7%,环比下降13.5%;归母净利润0.20亿元,同比增长34.32%,环比下降12.66%。

2020Q4收入迅速增加,主要是受到消费电子需求的拉动。消费电子领域的产品收入同比增速为103%,主要为尺寸测量和新推出的检验测试领域设备。

2021年Q1利润负增长, 完成并购德国MueTec(切入半导体领域),MueTec主要营业产品为晶圆类产品的高精度光学检测(亚微米级)和测量设备(用于前道),长期客户包括英飞凌、恩智浦、台机电等。

不过,MueTec体量较小,2021年上半年收入仅19.87万元,亏损402.21万元,暂未对2021年Q1贡献利润。

二、奥普特——2021前三季度,实现营业收入6.44亿元,同比增长38.98%;实现归母净利润2.18亿元,同比增长20.14%。

2021Q3利润下滑,主要受到毛利率影响(同比-6.84pcts,环比-1.16pcts),主要是新能源订单加速确认以及部分原材料涨价,新能源业务的毛利率低于消费电子业务。

2021年Q1的营业收入增速较快,主要受到两个因素影响:A、消费电子领域,拓宽了机器视觉解决方案的应用领域,以苹果为例,从组装环节向零部件、模组等环节扩展;B、下游新能源行业高景气度,公司绑定宁德时代。2021年上半年新能源业务具体收入未披露,根据行业调研情况去看,订单大致能超过去年全年。

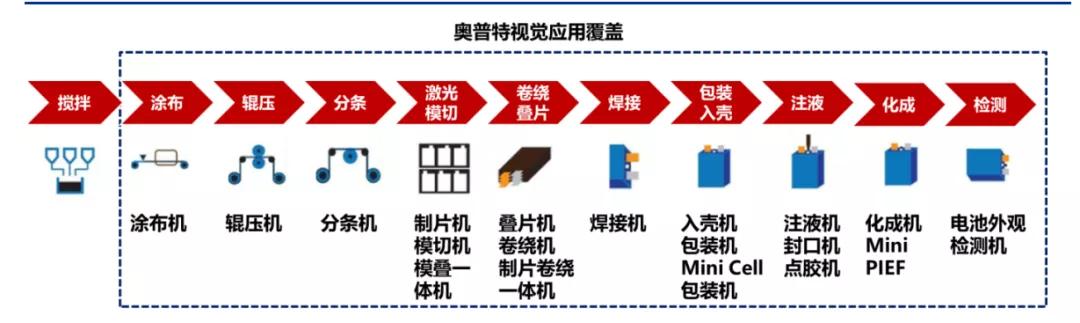

从锂电池生产工序来看,奥普特所生产的视觉产品除了搅拌工序外,其余生产环节均有所覆盖,因此,2020年宁德时代设立负责机器视觉的部门与奥普特合作。

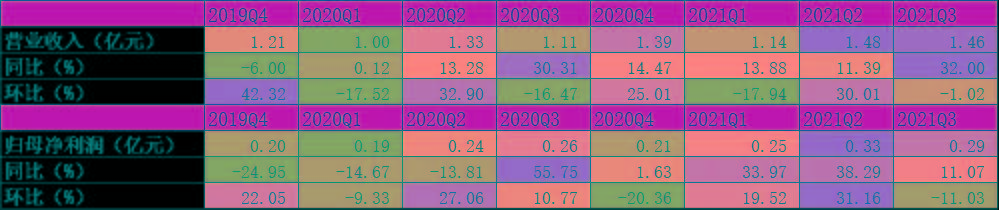

三、矩子科技——2021前三季度,实现营业收入4.08亿元,同比增长18.77%;实现归母净利润0.87亿元,同比增长26.7%。

2021Q3,单季度实现营业收入1.46亿元,同比增长32%,环比下降1.02%;归母净利润0.29亿元,同比增长11.07%,环比下降11.03%。

2021Q3单季度收入增长较快,主要受到3D SPI和3D AOI新品的拉动(2020年下半年推出)。

新品的推出使得公司具备了SMT(表面贴装技术)整线的能力。同时,新品的推出也使得单机价值量也得到提升,以PCB产线~40万,3D AOI价格约60万。

2019Q3收入同环比均下滑,主要受到电子装链业务下滑影响,因为海外客户(NCR、Diebold、Ultra Clean)缩减了在内地的采购规模。

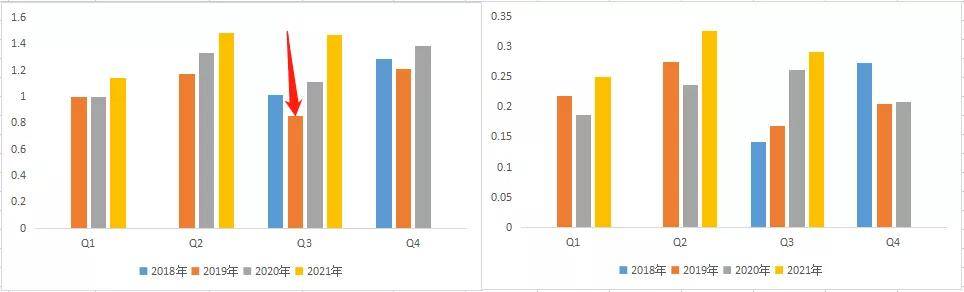

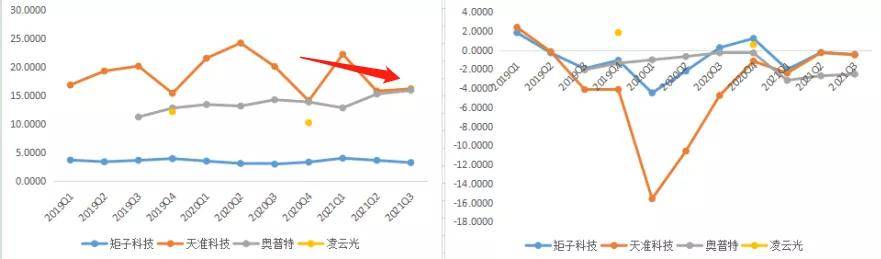

从毛利率情况去看,奥普特天准科技矩子科技凌云光。很明显,机器视觉上游零部件的毛利率(奥普特)>中游整机设备的毛利率(天准科技、矩子科技)。

奥普特主要生产上游毛利率更高的产品,光源毛利率为80%左右、镜头毛利率为60%~70%,而矩子科技和天准科技生产的中游设备毛利率在40%~50%,凌云光则是受到代理的光通信业务毛利率29.55%拉低所致。

再来看成本结构,中游和上游均以直接材料为主,占比80-90%左右,制造费用、人工费用占比很少。

净利率方面,奥普特矩子科技天准科技凌云光。其中,天准科技和凌云光净利率较低,除毛利率影响外,主要受到研发费用率和销售费用率的影响。

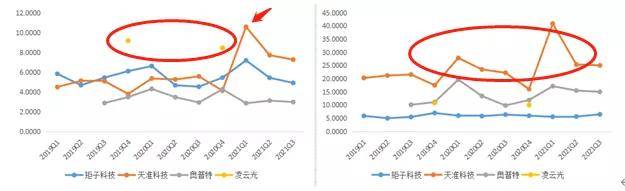

从销售费用率来看,矩子科技明显低于其他三家,主要是矩子科技采取经销为主、直销为辅,别的企业以直销为主。而天准科技的销售费用率不断下降,主要是收入增速较快影响,已经下降至与奥普特接近。

管理费用率方面,凌云光明显较高,主要是2018-2020年都受到股权激励影响。天准科技2021Q1抬升,也是受到单季度股份支付(股权激励)较高影响。

研发费用率方面,天准科技(15%~25%)>奥普特(10%~15%)>凌云光(10%)>矩子科技(5%)。

天准科技的Q1-Q3的研发费用率略高,是因为前三季度收入较少导致费用率较高,而看全年研发费用率水平,与奥普特相近,也是在10%~15%左右。

总的来说,除了矩子科技以经销为主,其他三家公司都是以直销为主,这与海外龙头基恩士和康耐视的销售模式一致。基恩士曾表示,在这个行业里,只有直销才能更好地响应客户需求。

从ROE来看,奥普特较高,主要是受到净利率的影响。此外,这几家公司(除凌云光)近几年ROE都出现下滑,主要是受到上市融资的影响,其中矩子和天准2019年上市,奥普特2020年上市。

所谓机器视觉,其根本作用是替代人眼、人工去实现消费电子、半导体、光伏、汽车、电池等工业生产线上的产品识别、尺寸测量、定位、缺陷检验测试等基本功能。

从技术难度排序,检测定位测量识别,因此,检测的机器视觉刚需更高。所以,检测功能占到机器视觉50%需求以上。

一、人口老龄化——是较为根本的影响,第七次人口普查显示,60岁以上老人占比提升到18.70%,根据目前的信息来推测,预计到2050年,60岁以上人口比例占比约30%。

同时,从用人成本角度看,城镇单位用工成本持续攀升。城镇单位就业人员平均薪资从2000年的9333元上升为2020年的9.74万元,20年间用工成本上升接近十倍。

根据专家预测,一套价值一万美金的视觉系统软件可以替代3个工人,根据世行的数据全球工人工资每年约1万美金,则视觉系统可节约至少60%的成本。

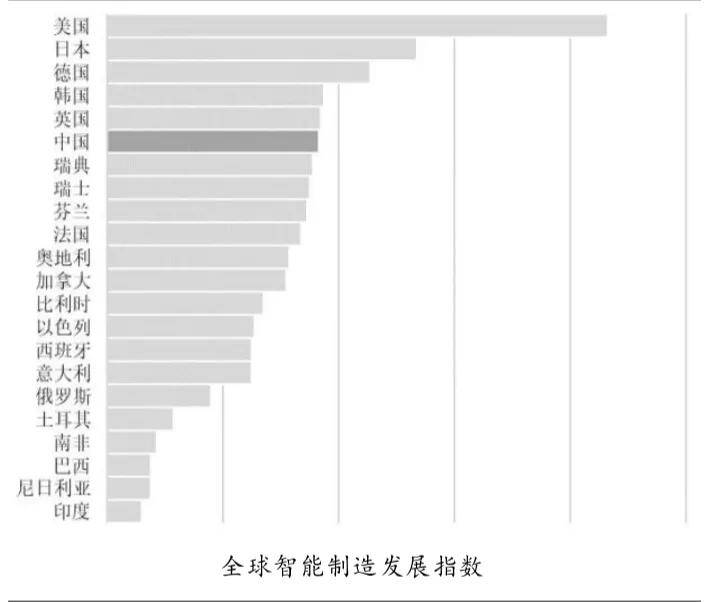

根据亿欧智库调研显示,当前制造业 90%的企业配有自动化生产线%使用智能化技术。我国制造业智能化水平较美国、 日本、德国还有某些特定的程度差距。

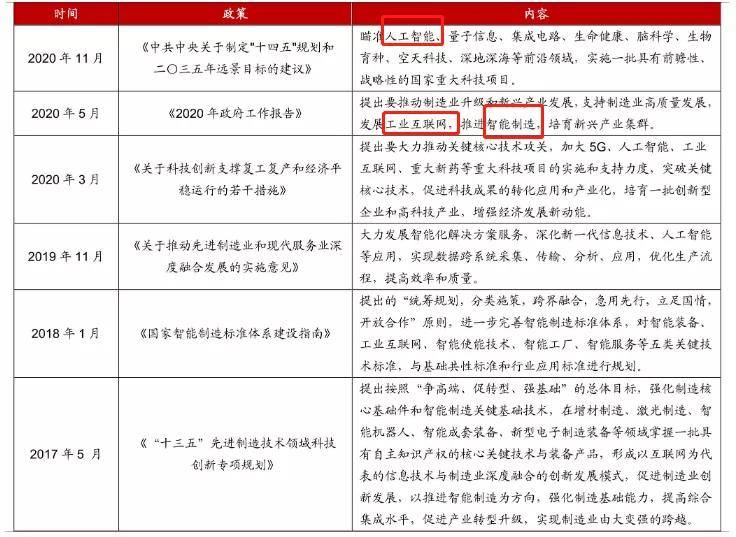

三、接下来是产业导向层面——根据“十四五”规划,鼓励高端装备制造产业高质量发展,机器视觉是智能制造装备感知、分析部分的重要零部件,符合“工业4.0”、“工业物联网”等概念。同时机器视觉又属于人工智能的一个分支。

所以,未来机器视觉的渗透率提升是确定性较高的趋势,那么,未来机器视觉的市场空间有多大?

全球市场规模看,根据Markets and Markets 统计,2020年全球机器视觉市场规模107亿美元,2015~2020年复合增速为13.83%。龙头基恩士、康耐视各实现了15.0%、15.2%的年均收入复合增速。

中国市场规模看,国内机器视觉行业的销售额从2018年的 101.80 亿元增长至2020年的144.20亿元,复合增长率达19.02%。

其中,2020年增速低(13.65%)主要是受到卫生事件影响。从更长的时间周期来看,2014-2019年年均复合增速达32.4%。

考虑到2018年我国制造业产值占全球的比重为28.4%,而机器视觉产业占全球产值的14.68%,我国机器视觉的渗透率还有很大的提升空间,未来国内机器视觉行业增速很可观。

.png)